El dilema del dólar que hoy atraviesa la Argentina hace que la devaluación sea imprescindible pero, a la vez, no solucione el problema cambiario ni el inflacionario.

La trampa reside en que para evitar la devaluación habría que subir las tasas de interés por encima de la inflación. Si esto sucediera, la deuda contraída en pesos, más las Leliq que emite el Banco Central para absorber el dinero excedente de la emisión, estallarían y llevarían a la inflación a techos inimaginables.

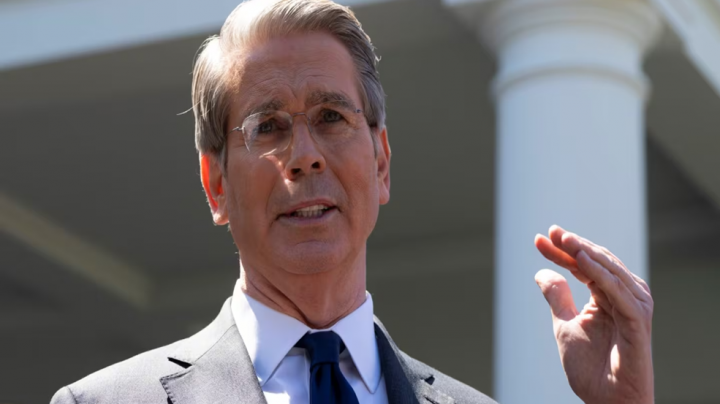

Por querer evitar esta trampa, el secretario de Comercio, Roberto Feletti, la complicó. Anunció que podrían aumentar las retenciones al agro para desconectar la relación que tienen con los precios de exportación. Con esta declaración provocó dos conflictos: la amenaza de un paro agropecuario y la confirmación de que habrá una devaluación. La situación la registrarán los mercados en sus operaciones de hoy con el precio del dólar.

Los costos de las empresas, ante la falta de respuestas al problema cambiario que creó el anclaje y los cepos, son calculados tomando el precio de los dólares alternativos, por encima de los $200, cuando el oficial está en $100,46.

Saben que la devaluación es inevitable pero el problema es que el mercado está convencido de que habrá un desdoblamiento que hará inútil sus coberturas con los bonos dollar linked que pueden seguir el camino del dólar comercial y no el del financiero que será más alto.

Por eso, se están dando las fuertes ventas de estos títulos de los que los inversores institucionales tienen amplio stock. El mercado de futuros reflejó esta circunstancia con alzas de 0,04% para fin de diciembre a $105,34, lo que significa que apuestan a una devaluación de 3,03% en un mes y diez días. Un ritmo más elevado que el 1% mensual actual.

Si se mira lo que piensan los inversores del dólar a fin de enero, en el mercado de futuros aumentó en la misma proporción a $ 111,30 pero da una devaluación de 2,55% mensual. A fin de febrero, el viernes el dólar subió 0,16% a $ 116 y el ritmo devaluatorio quedó en de 3,20% mensual. Todos los caminos, a partir de fin de mes, conducen a una aceleración del anclaje a más de 3% mensual.

Las apuestas son fuertes. De hecho, las compras de fin de mes de los privados torcieron el débil brazo del Banco Central para intervenir en los distintos fines de mes, porque casi no le queda cupo para hacerlo. De los USD 6.500 millones que le autoriza el FMI para estas operaciones, solo tienen menos de USD 50 millones.

Lo que no se entiende es por que no comienzan a deshacer cepos inútiles para salir de esta trampa. ¿Qué sentido tienen las limitaciones para operar en el AL30, si al no intervenir o intervenir mínimamente en las últimas ruedas el precio del dólar MEP mantiene una diferencia de apenas $ 2 con el MEP del GD30 que es un mercado sin regulaciones ni límites de ventas ni de compras?

Además, el Banco Central tiene nula capacidad de intervención en esta plaza porque no le quedan reservas para despilfarrar. Por otra parte, las subas y bajas de los dólares financieros se producen con escasos negocios. Cuando el volumen aumente, habrá complicaciones. El problema es que hay inversores que disponen de dólares para vender, pero no pueden pasarse al mercado de bonos GD30 por el cepo.

Los títulos públicos pagan el precio de esta situación con las caídas más importantes desde que salieron del default. Ayer, en la rueda de Estados Unidos, se derrumbaron en hasta casi 2% y el riesgo país aumentó 56 unidades (+1,8%) a 1.770 puntos básicos un récord absoluto desde agosto del año pasado cuando salieron del default y que los acerca a los 1.800 puntos y aleja al país del mercado de capitales internacionales.

Ahora, las estrellas son los bonos que siguen a la inflación. En las licitaciones son los más solicitados y el viernes tuvieron alzas de hasta 0,25% a pesar de su sobrevaluación. La inflación de octubre de 3,5% fue un golpe para el Gobierno.

El control de precios, lejos de desalentarla aumentó las expectativas porque no va a tener incidencia en el indicador que confecciona el Indec al punto que se tomó una absurda medida de congelar los precios de la carne por el fin de semana largo. Por supuesto, nadie hizo caso y se llegó a pagar $1.100 el kilogramo, 25% más que antes de la suspensión de exportaciones.

Por eso, las dos primeras semanas de noviembre preanuncian una inflación similar o mayor a la de octubre. Los ADR’s -certificados de tenencia de acciones que cotizan en las Bolsas de Nueva York- estuvieron a las alturas de las circunstancias que atrapan a la Argentina. La caída fue generalizada y los papeles que más sufrieron fueron los de Mercado Libre (-6,17%) por la caída de acciones tecnológicas en Estados Unidos, los de Loma Negra (-6,09%) y los de BBVA (-5%).

El clima de negocios no quedó bien para hoy y el dólar será la cobertura más buscada. Los depósitos de divisas en los bancos bajaron USD 655 millones en tres meses, porque las regulaciones permitieron hacer negocios con los bonos regulados que algunos calificaron de “obscenos” porque permitieron ganarse hasta $ 20 por dólar en un pase de manos. Muchos sacaron los dólares del banco para hacer esos negocios con las ganancias absurdas que permite el cepo.

Con la salida del Banco Central del mercado de bonos AL30, este negocio desapareció porque los precios del dólar MEP se igualaron y el “blue”, que cerró a 201,50 (+$ 1,50) está por debajo de las cotizaciones del MEP.

La volatilidad hace que desaparezcan arbitrajes para que nazcan otros. El país está sumido en una ola de especulaciones porque no ve claro el futuro. Los anuncios de negociaciones con el FMI tienen menos efecto que la amenaza de retenciones de Feletti al campo. Hoy se verá el efecto de estas declaraciones en el valor del dólar, la retención de exportaciones y las ventas que deberá hacer el Central en el mercado mayorista.

Con poco, se hizo mucho daño. Lo peor es que muestra la falta de coordinación dentro del equipo gobernante donde cada uno puede declarar lo que siente. De hecho, el ministro de Agricultura, Julián Domínguez, cruzó al secretario de Comercio señalando que no son los productores los que forman los precios.

El dólar con sus precios es el testigo de la falta de una referencia en el Gobierno donde cada cual recita su libreto. Esta semana será muy corta porque habrá dos días plenos de negociaciones: hoy y mañana. El jueves es feriado todo el día en Estados Unidos y el viernes operará media rueda, lo que implica un feriado largo porque los principales operadores abandonarán la plaza el miércoles antes del cierre.