La presidenta del Banco Nación, Silvina Batakis, aseguró que analizan presentar una oferta en el proceso de “cramdown” que se abrió en Vicentin.

“Venimos trabajando en la posibilidad de hacer una oferta por Vicentin, lo que no queremos es que la empresa se desguace”, aseguró este martes, a Radio 10, la titular del banco público, que es el principal acreedor con una deuda que llega casi a los US$ 300 millones.

En 2020, el presidente Alberto Fernández había impulsado la expropiación de la compañía. Pero, finalmente, dio marcha atrás tras masivas movilizaciones y el rechazo de varias entidades del campo a la intromisión estatal en una empresa privada.

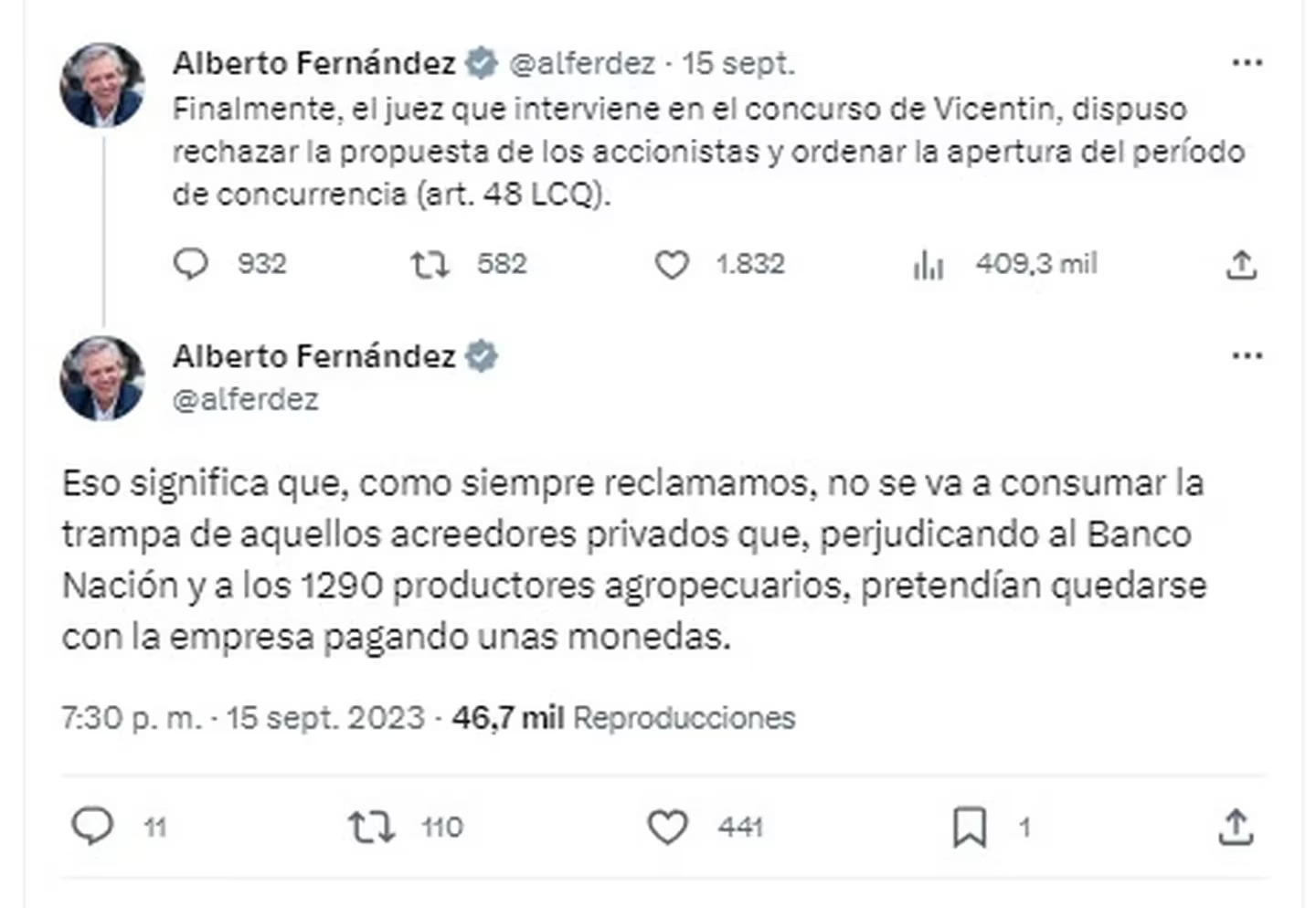

El mandatario destacó ahora el “cramdown” que el viernes pasado determinó el juez de la ciudad santafesina de Reconquista, Fabián Lorenzini. “No se va a consumar la trampa de aquellos acreedores privados que, perjudicando al Banco Nación y a los 1290 productores agropecuarios, pretendían quedarse con la empresa pagando unas monedas”, afirmó desde su cuenta de X (ex Twitter), mientras se encontraba en Cuba participando del G77,

Fernández hizo referencia a que, con esta decisión, queda en suspenso la venta planificada de Vicentin a Viterra, Bunge y ACA, que era la intención de la empresa. Sin embargo, este grupo aún podría presentar una oferta mejorada, si así lo desean.

A su vez, el mandatario reivindicó su decisión de dar marcha atrás con la expropiación, pese a los cuestionamientos que recibió de sus propios aliados de la coalición oficialista. “No era un problema de tibieza, como muchos plantearon. Corregimos nuestros pasos y se actuó con inteligencia para preservar los derechos del Estado del mejor modo”.

En qué consiste el proceso de “cramdown”

La agroexportadora, que adeuda unos US$1300 millones en total, había realizado una oferta de pago que había sido aceptada por varios acreedores, pero era cuestionada por el Banco Nación, entre otros.

En ese marco, Lorenzini rechazó días atrás la homologación del acuerdo, al considerar que no era satisfactorio de modo integral y abrió el proceso de “cramdown”.

Si bien la cerealera apelará el veredicto, esta etapa es la última oportunidad antes de la quiebra, en la cual otros interesados pueden presentar propuestas mejoradas de pago y planes de salvataje para la empresa.

En la explicación de su veredicto, el magistrado detalló que el período de concurrencia, también llamado “cramdown” por asociación con la legislación de bancarrotas de Estados Unidos, es opuesto al de exclusividad.

Es decir, que cualquiera puede presentarse, cumpliendo ciertas pautas, con la intención de lograr el acuerdo que el deudor o empresa en crisis no pudo conseguir.

Se trata generalmente de los mismos acreedores o de terceros inversores que pueden estar interesados en adquirir las acciones de la empresa en crisis y lograr así una transición o traspaso de dueños en el marco de este proceso, evitando la quiebra y liquidación y manteniendo la actividad empresaria.

“Se entiende como un mecanismo que intenta evitar la desaparición de una empresa como generadora de actividad y trabajo”, indicó Lorenzini.

Al respecto, también aclaró que antes la apertura del “período de concurrencia” significaba el desplazamiento definitivo del dueño o empresario original. Pero luego de la reforma que se introdujo en el año 2002, los dueños originales continúan en carrera y pueden competir abiertamente con cualquier otro interesado oferente.

“Solamente pierden esa exclusividad, pero no implica desplazamiento. Por lo tanto, siguen al frente de su empresa y pueden volver a ofrecer alternativas a sus acreedores”, señaló el juez.

A su vez, Lorenzini aclaró que esta etapa dura hasta que se logre valuar las acciones que deben transferirse, negociar con los acreedores y presentar esos acuerdos en el expediente, siempre con las pautas y los plazos que establece el artículo 48 de la ley.

“Igualmente, en determinados casos por sentencia fundamentada, se podrían flexibilizar o modular razonablemente esos términos legales para evitar un fracaso del proceso por un exceso formal”, aclaró.

No obstante, remarcó que, si ese proceso fracasa por no lograrse las mayorías necesarias por parte de ninguno de los interesados en la compra de las acciones y lograr la reestructuración de la deuda, finalmente se debe declarar la quiebra y comenzarse la liquidación de la compañía.